¿Cuáles son los mejores planes de pensiones?

La mejor forma para identificar el mejor plan de pensiones es aquel que se adapte mejor a tus necesidades. A la hora de escoger el mejor plan de pensiones, deberemos tener en cuenta nuestro perfil de inversor y el riesgo que estamos disupuestos a asumir.

Planes de pensiones de renta fija

Están pensados para ahorradores conservadores. Dedican el capital disponible a productos de renta fija, tanto pública como privada.

Planes de pensiones de renta mixta

Adecuados para inversores moderados, distribuyen el capital disponible tanto en activos de renta fija como variable.

Planes de pensiones de renta variable

Adecuados para perfiles tolerantes, dedican entre el 30% y el 75% del patrimonio a activos de renta variable con el objetivo de mejorar todo lo posible la rentabilidad.

¿Cómo seleccionar el mejor plan de pensiones?

Cuando vayas a elegir un plan de pensiones, tienes que tener en cuenta en primer lugar tu horizonte temporal.

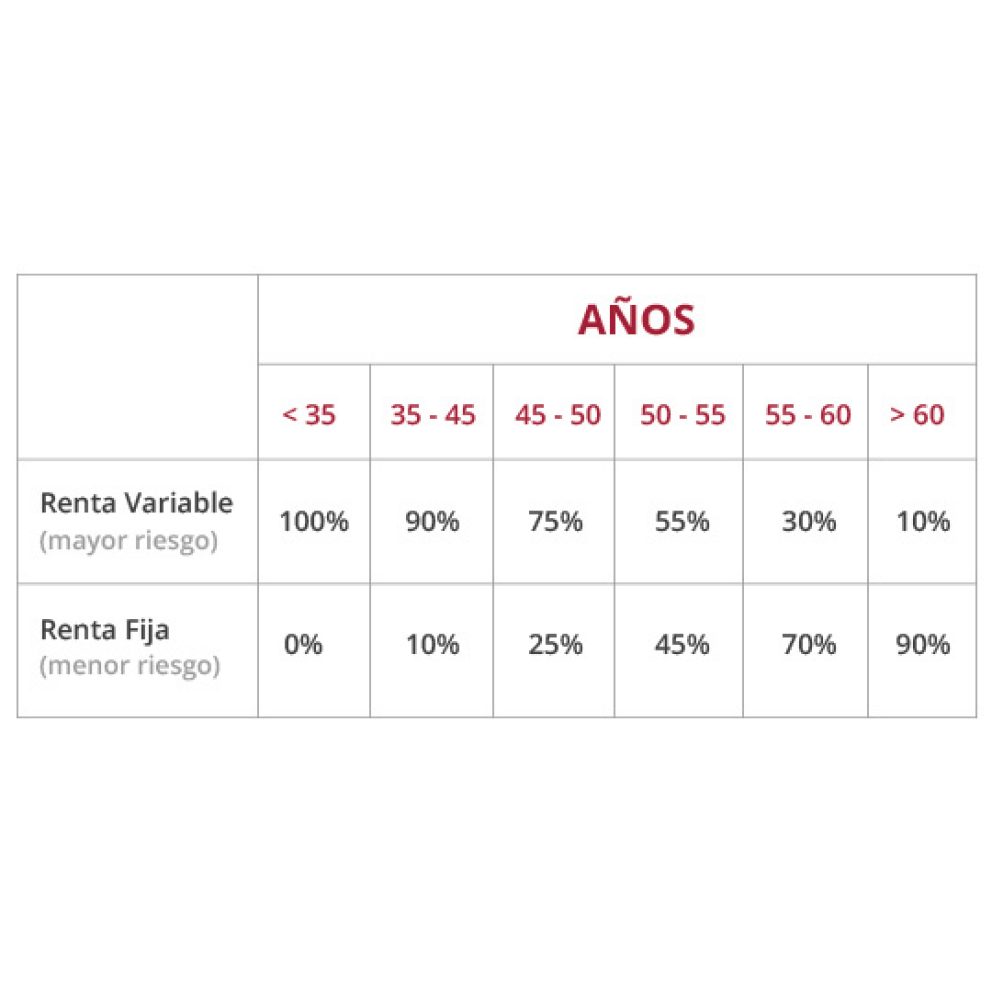

En cada etapa de tu vida, es recomendable asumir un nivel de riesgo diferente. Cuanto más próximo estés de jubilarte, más conservador deberás ser. Por eso, en el caso de los planes de pensiones, la edad juega un papel muy importante a la hora de elegir el más adecuado. En la tabla de la izquierda puedes ver una correlación entre la edad y el nivel de riesgo a asumir recomendado en cada etapa.

-

¿Cómo invierto con subida de tipos?

Puedes seguir buscando entre millones de contenidos pero la información de calidad y personalizada solo te la dará un especialista.

¿Por qué invertir en planes de pensiones con Renta 4 Banco?

Gestora más premiada en Planes según Expansión-Allfunds

Preguntas frecuentes sobre planes de pensiones

En función de tu edad, unos planes de pensiones serán más adecuados que otros. Cuanto más cercana esté la edad de jubilación, es recomendable elegir planes más conservadores, que asuman menos riesgos. En cambio, si todavía falta tiempo para que te jubiles es conveniente acceder a planes con un mayor porcentaje de renta variable, ya que contarás con más tiempo para recuperar lo invertido en caso de pérdidas.

Por ejemplo, si tienes menos de 35 años y tu perfil de inversión es tolerante, con poca aversión al riesgo, podrías invertir en un plan que destine el 100% de su patrimonio en renta variable. En cambio, si tu edad es superior a 45 años, te aconsejamos que el porcentaje en renta variable sea del 75%, mientras que si tienes 55 años, la exposición a renta variable sea del 30% o incluso del 10% para edades en torno a los 60 años.

Los planes de renta fija son planes con un nivel de riesgo bajo al invertir en activos de baja volatilidad. Por ello, la posibilidad de obtener rentabilidades negativas es menor que en el caso de otros productos financieros. Por contrapartida, al asumir menos riesgo también su potencial de rentabilidad es más bajo. Estos planes son adecuados cuando la edad de jubilación está cercana.

Los planes de renta variable tienen más posibilidades de conseguir mejores rentabilidades que otros productos financieros al dedicar la mayor parte de su patrimonio a activos de renta variables. Sin embargo, la posibilidad de obtener rentabilidades negativas es mayor que en otros casos, ya que asumen más riesgo. Estos planes son adecuados cuando la edad de jubilación esté lejos, para que, en el caso de pérdidas, haya posibilidad de recuperar la inversión.

La gran ventaja de los planes de pensiones mixtos es que combinan renta fija con renta variable, por lo que consiguen cierta estabilidad en momentos de incertidumbre en los mercados y pueden tener una mejor rentabilidad que los planes de renta fija gracias a la inversión en activos de renta variable. En estos planes, a más porcentaje de inversión en renta variable, más riesgo se estará asumiendo pero mayor será el potencial de rentabilidad.

A la hora de elegir el plan de pensiones más adecuado para ti tendrás que tener en cuenta variables como tu edad, tus objetivos y tu perfil de inversión. Te recomendamos que analices junto con un especialista todos estos factores y que, con su asesoramiento, escojas tu plan de pensiones.

En muchas ocasiones, nos fijamos en el histórico de rentabilidad del plan a la hora de elegirlo. Tienes que tener claro que el comportamiento de un plan en el pasado no significa que vaya a ser en el futuro. El comportamiento pasado de un plan nos puede servir para determinar la calidad de la gestión del mismo pero nunca para predecir sus rentabilidades.